Налоговый мониторинг: предыстория вопроса, законодательство, функциональность решений 1С.

Как говорится – дожили. Многие еще помнят времена, когда нас (программистов 1С) просили сделать волшебную кнопку на случай прихода налоговиков. Нажал – и база стерлась с лица компьютера, как будто и не бывало.

Времена меняются. И вот мы пишем статью, в которой расскажем, какими средствами можно предоставить налоговым органам удобный доступ к данным бухгалтерского и налогового учета в базе 1С.

Немного истории: от Голландии до 1С

Все началось около 2010 года в Голландии. Два десятка крупных налогоплательщиков страны участвовали в пилотном проекте по налоговому мониторингу и по завершении эксперимента отметили уменьшение административной нагрузки и рост инвестиционной привлекательности. В других странах тоже захотели попробовать: Великобритания, США, Германия и др. переняли голландский опыт, оценив пользу налогового мониторинга для предотвращения применения бизнесом схем ухода от налогов.

В России пилотный проект стартовал в декабре 2012 года. Соглашения с ФНС заключили "Интер РАО ЕЭС", "РусГидро", МТС, российское представительство Ernst & Young (EY) и "Северсталь".

Итоги проекта были признаны удачными и в начале ноября 2014 г. Президент России В. В. Путин подписал Федеральный закон № 348-ФЗ, который ввел добровольный превентивный налоговый контроль для крупных организаций — так называемый налоговый мониторинг. Закон вступил в силу с 1.01.2015, а ряд его положений, касающихся консолидированной группы налогоплательщиков, — с 1.01.2016.

Итак, С 2015 г. в НК России введено новое понятие — налоговый мониторинг. Через 2 года, в 2017 году заместитель начальника Управления камерального контроля ФНС России Марина Крашенинникова рассказывала в интервью для Гарант.ру:

"При обращении к нам налогоплательщиков мы практикуем проведение вступительного интервью, в котором часто спрашиваем о том, что вообще мотивирует их на проведение мониторинга. Мы выделили четыре основных причины, которые, как правило, называют организации. Это необходимость оптимизации издержек, связанных с налоговыми проверками, и сокращения объема документов, которые представляются в ответ на требования налогового органа. Также налогоплательщики указывают на необходимость снижения резервов, связанных с неопределенными налоговыми позициями, и еще один мотиватор, достаточно существенный, – быстрое закрытие налогового периода и достижение ранней определенности".

В ноябре 2020 года уже Начальник Управления налогового мониторинга ФНС России Марина Крашенинникова сообщила о темпах перехода на режим налогового мониторинга:

"В целом, я считаю, темп хороший. Уже сейчас новых участников почти в два раза больше, чем в прошлом году. Мы планировали, что в 2021 году будет более 200 участников. Пока все идет по плану. Кроме того, мы видим большой поток желающих и на последующие периоды. У нас есть дорожные карты до 2026 года".

Марина Крашенинникова считает, что условно всех подавших заявление можно поделить на две группы: новые участники и консолидированные группы, которые переводят на налоговый мониторинг своих "дочек". При этом именно во втором случае происходит максимальный синергетический эффект с точки зрения контроля.

"Инспектор видит всю группу в одной системе, не нужно дополнительно запрашивать документы, переключаться: зашел в систему, выбрал нужные компании, формируешь отчет. Это снижает издержки, никаких лишних действий. Все в одном месте, все сконцентрировано. Для участников КГН мы даже убрали суммовые критерии для входа".

Немного законодательства

С 1 июля 2021 года согласно Федеральному закону от 29.12.2020 № 470-ФЗ вступили в силу новые условия перехода на налоговый мониторинг.

В частности, закон содержит поправки в НК РФ, которые смягчают условия перехода, а именно:

- снижается с 300 до 100 млн рублей минимальная совокупная сумма НДС, акцизов, налога на прибыль и НДПИ, подлежащих уплате за предшествующий год;

- минимальный суммарный объем полученных доходов по данным годовой бухгалтерской (финансовой) отчетности организации за предшествующий год сокращается с 3 до 1 миллиарда рублей;

- минимальная совокупная стоимость активов по данным бухгалтерской (финансовой) отчетности снижается с 3 до 1 миллиарда рублей;

- исключается применение суммовых критериев для перехода на налоговый мониторинг, установленных пунктом 3 статьи 105.26 НК РФ, в отношении участников консолидированных групп налогоплательщиков.

История налогового мониторинга в 1С началась в мае 2019 года с пилотного проекта с предприятием "Россети". По результатам проекта в июле 2019 была выпущена бета-версия продукта, а в декабре – финальная версия.

На текущий момент функционал налогового мониторинга включен в конфигурации:

Основные моменты реализации в 1С

Есть некий "базовый" функционал налогового мониторинга, который реализован для всех конфигураций, перечисленных выше.

Базовый функционал включает в себя следующие моменты:

- Публикация данных

- Взаимодействие с МРИ

- Раскрытие налоговых показателей

- Внутренний контроль

Помимо базы, в конфигурациях 1С:Управление холдингом и 1С:ERP. Управление холдингом реализован расширенный функционал управления налоговой функцией группы компаний.

Публикация данных

Налоговый инспектор может работать как непосредственно в рабочей базе предприятия, так и в ее копии. Второй вариант реализуется через публикацию копии рабочей базы.

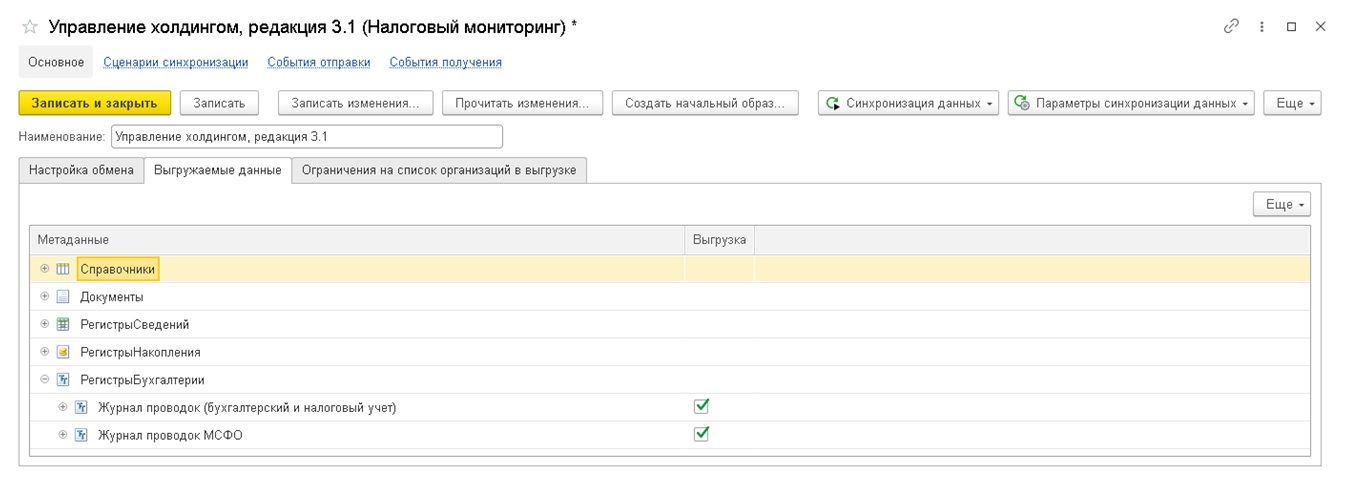

Для публикации данных используется механизм распределенных информационных баз, для которого реализован специальный план обмена "Налоговый мониторинг", обладающий двумя особенностями:

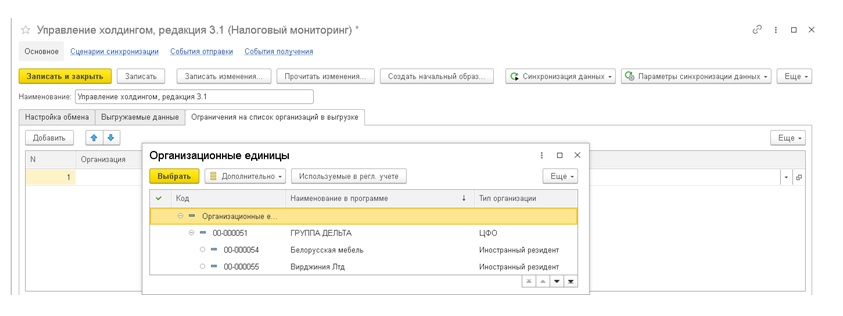

1. Состав выгружаемых данных задается с точностью до реквизита. Это позволяет, к примеру, передавать в базу налогового мониторинга документы без комментариев.

2. Фильтр по организациям. Позволяет отключить передачу документов, относящихся к юридическим лицам, по которым не ведется налоговый мониторинг.

Взаимодействие с МРИ

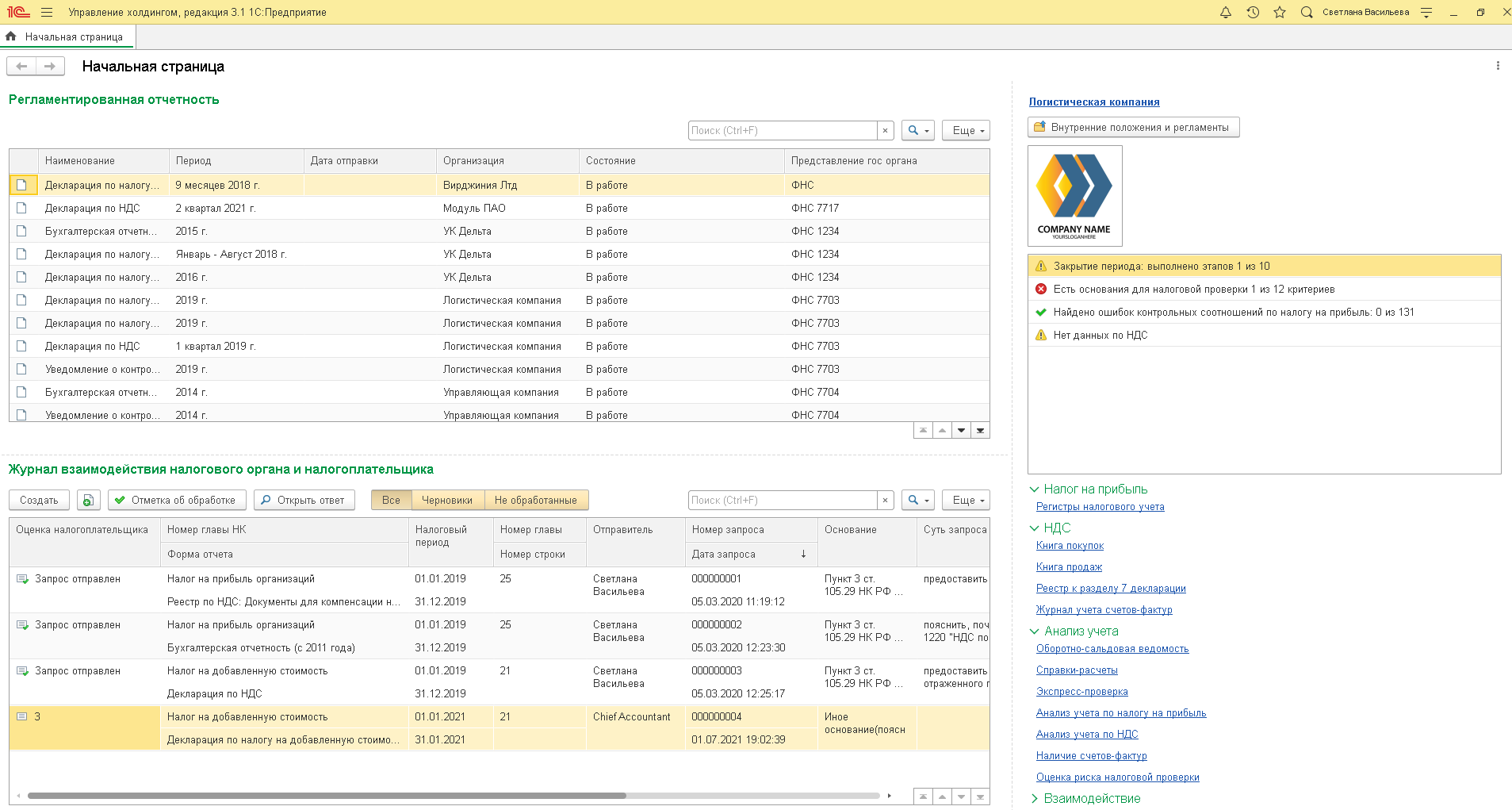

Для удобства работы налогового инспектора реализована роль со специальным интерфейсом "Налоговый мониторинг" с избранными функциями для анализа данных информационной базы налогоплательщика в интересах налогового контроля. Внешне рабочий стол налогового инспектора выглядит так:

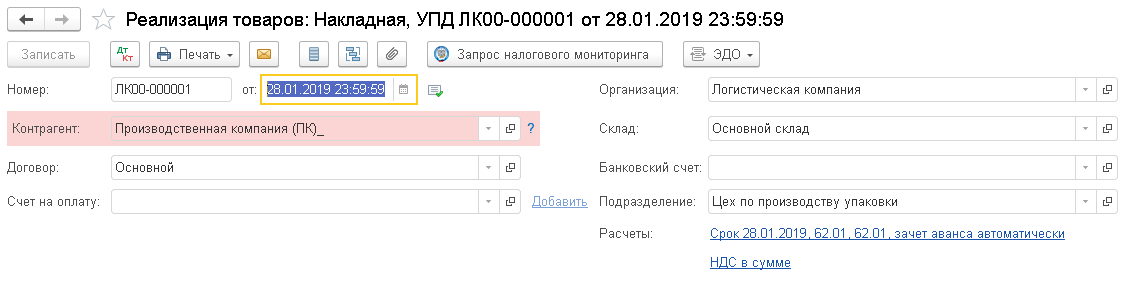

Конфигурация дает возможность налоговому инспектору вводить запросы на предоставление документов и разъяснений.

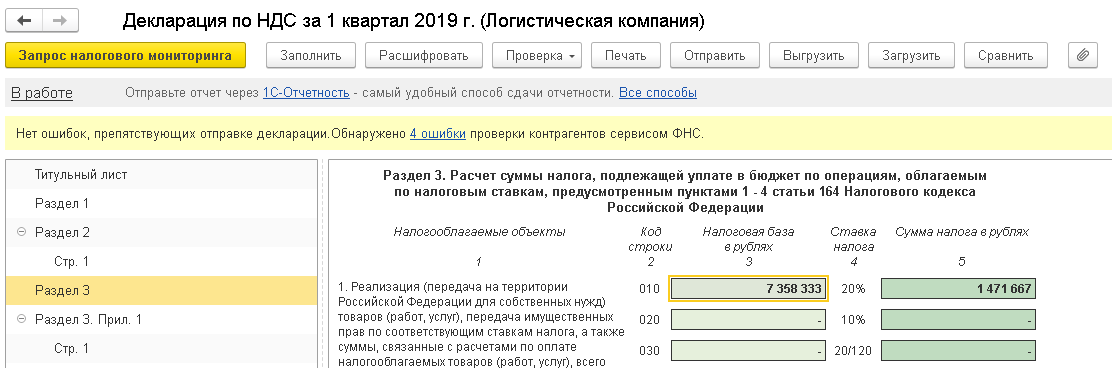

Запрос может быть сформирован как независимо, так и из конкретного показателя конкретного отчета или документа. Достаточно из формы отчета нажать на кнопку "Запрос налогового мониторинга". В этом случае происходит автозаполнение формы запроса данными отчета или документа.

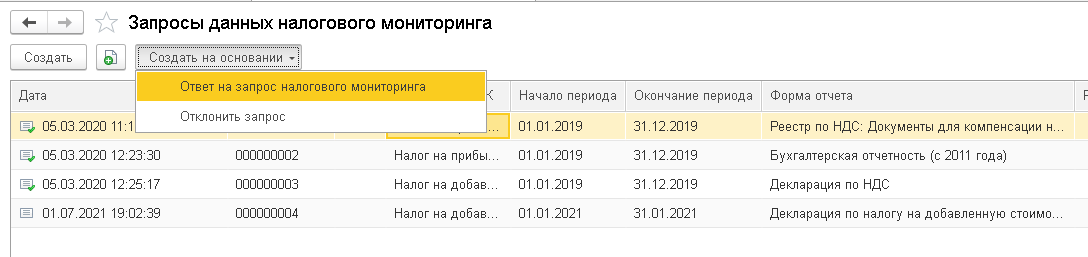

В свою очередь налогоплательщик имеет возможность формировать ответы на запросы налогового органа с вложением сканов запрашиваемых первичных документов. Запрос может быть и отклонен, разумеется, при наличии на то оснований.

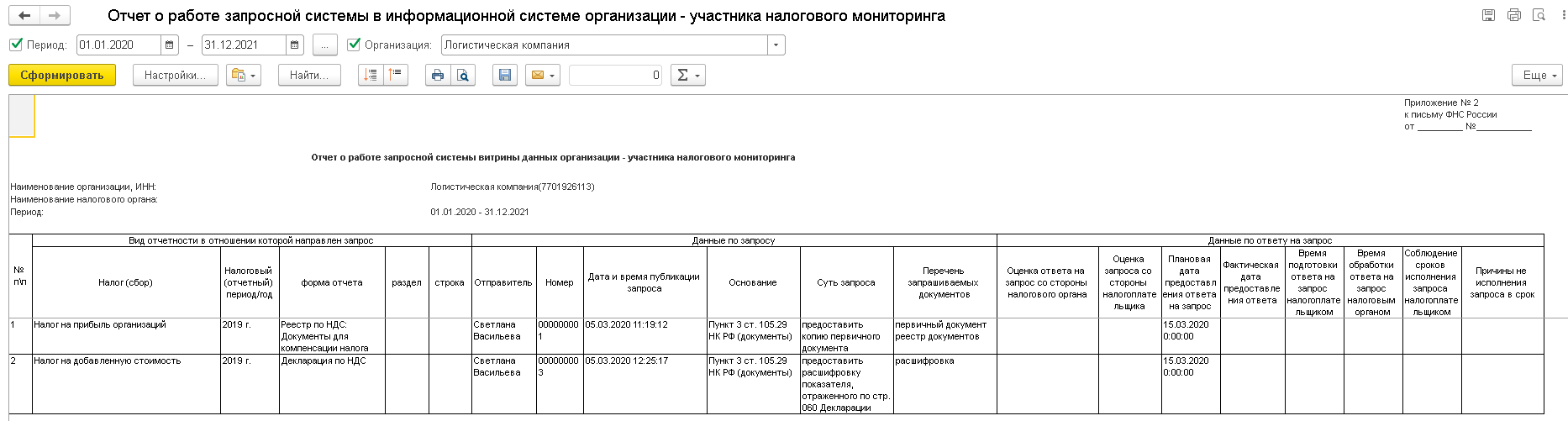

В конфигурациях предусмотрено несколько отчетов, позволяющих отслеживать процесс взаимодействия с налоговой инспекцией.

Например, отчет о запросной системе налогового мониторинга позволяет контролировать полноту ответов на запросы налогового инспектора, информировать о длительности ответа на запрос, дате и времени предоставления документов.

Кроме того, реализованы отчеты "Журнал взаимодействия налогового органа и налогоплательщика", "Ответы на запросы налогового органа", "Отчет о работе налогового органа".

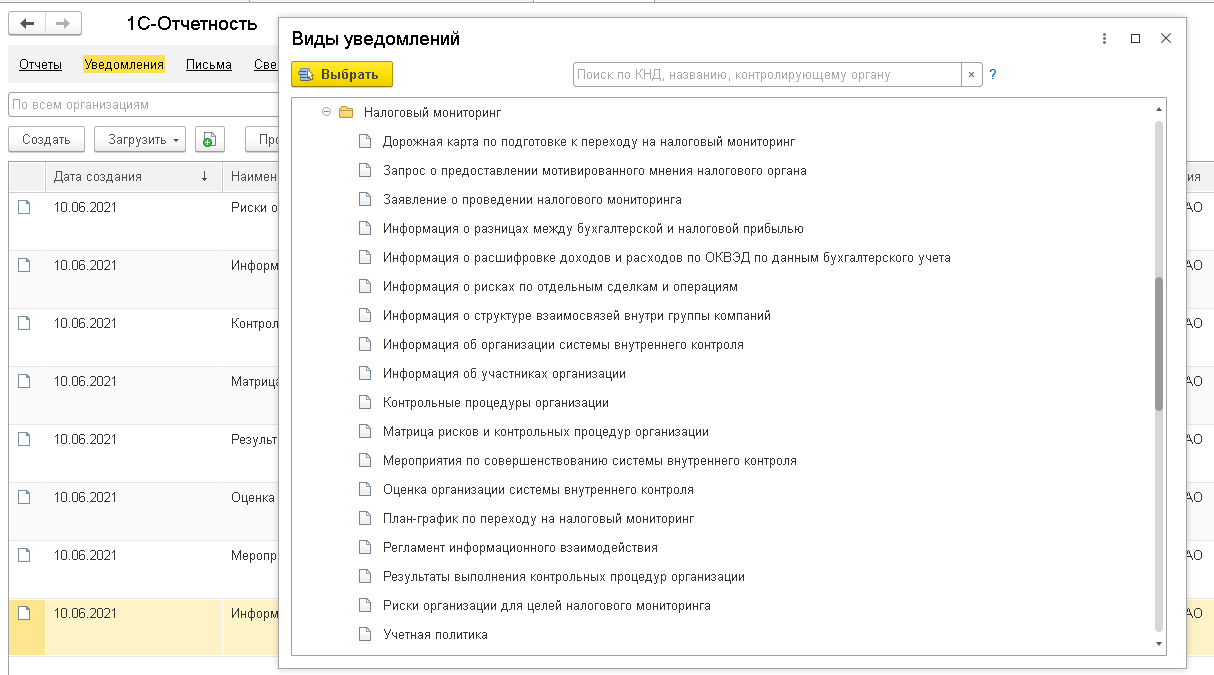

В модуль "1С-Отчетность" добавлены уведомления, которые требуется формировать в рамках подачи заявления на переход в режим налогового мониторинга (в соответствии с приказом ФНС от 11.05.2021 №ЕД-7-23/476).

Раскрытие налоговых показателей

В принципе тех, кто работает с 1С, нельзя удивить возможностью расшифровки отчетных показателей до учетного документа. Однако эта возможность работала не для всех показателей.

Так в бета-версии продукта последовательная расшифровка до учетного документа поддерживалась более чем для 60% показателей декларации по налогу на прибыль, для 100% показателей деклараций по налогам на имущество и добавленную стоимость.

В финальной версии программы реализована расшифровка 100% показателей декларации по налогу на прибыль.

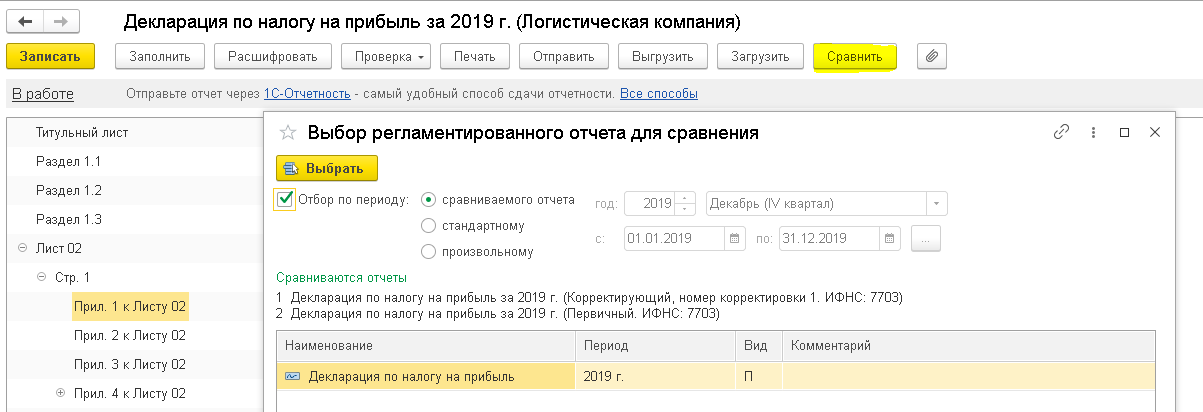

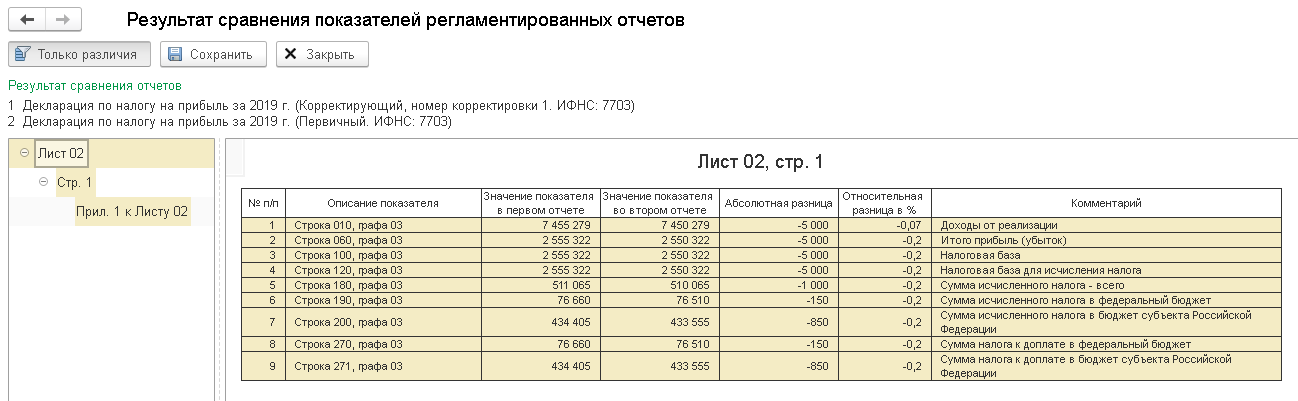

Более того, в конфигурациях есть механизм сравнения первичной и уточненной налоговой деклараций, что позволяет видеть абсолютные и относительные разницы в изменении показателей декларации и расшифровать эти изменения.

По кнопке "Сравнить" система предложит выбрать отчет для сравнения:

И выдаст результат сравнения в отдельном окне:

Внутренний контроль

Теперь рассмотрим вопросы внутреннего контроля. Каковы, собственно, цели системы внутреннего контроля?

- Упорядоченное и эффективное ведение финансово-хозяйственной деятельности организации, в том числе достижение финансовых и операционных показателей, сохранность активов;

- Достоверность, полнота и своевременность отражения результатов финансово-хозяйственной деятельности в бухгалтерской (финансовой), налоговой и иной отчетности, а также учета таких результатов при исчислении (удержании) налогов, сборов, страховых взносов;

- Правильность исчисления (удержания), полнота и своевременность уплаты (перечисления) налогов, сборов и страховых взносов;

- Соблюдение законодательства Российской Федерации, в том числе при совершении фактов хозяйственной жизни по совершенной или планируемой сделке;

- Мониторинг результатов выполняемых контрольных процедур, направленных на своевременное выявление, исправление и предотвращение ошибок (искажений) в бухгалтерской (финансовой), налоговой и иной отчетности.

Что же есть в 1С для достижения этих целей?

Перечисленные ниже пункты, опять-таки, не удивят опытного 1С-ника, т.к. цели внутреннего контроля не являются чем-то особенным для режима налогового мониторинга, а подразумеваются для любого предприятия, ведущего отражение финансово-хозяйственной деятельности в программе. Поэтому перечислим без подробных расшифровок:

- Проверка контрагентов через сервисы 1С:Контрагент, 1СПарк Риски;

- Интеграция с сервисами 1С:ЭДО и 1С: Директ Банк;

- ЭЦП документов, передаваемых налоговому инспектору;

- Чек-лист закрытия периода;

- Экспресс-проверка ведения учета;

- Контрольные соотношения и расшифровки отчетов;

- Сравнение первичной и уточненной деклараций;

- Общий риск-менеджмент и процессы согласования (вот про это будет подробнее в конце статьи);

- Ручные и шаблонные корректировки;

- Ограничение доступа на уровне записей и ролей;

- Протоколирование действий пользователя.

Управления налоговой функцией группы компаний

В части управления налоговой функцией в конфигурациях реализован следующий функционал:

1. Планирование

- a. Налоговое планирование

- b. Моделирование M&A

2. Отражение сделок приобретения-выбытия долей

- a. Ввод и согласование документов приобретения-выбытия долей

- b. Формирование фактической структуры владения

3. Подготовка налоговых уведомлений и деклараций

- a. Формирование уведомлений

- b. Трансформация данных КИК в сводный аналитический регистр НП

- c. Подготовка листа 09 декларации по НП и странового отчета

4. Анализ

- a. Факторный анализ НОБ

- b. Анализ налоговых рисков по индикаторам BEPS

- c. Анализ эффективности налоговой функции

Еще раз повторим, что управление налоговой функцией реализовано только в конфигурациях 1C:Управление холдингом и 1С:ERP. Управление холдингом. В конфигурации 1С:Налоговый мониторинг. Бухгалтерия КОРП МСФО таких возможностей нет.

Подробный рассказ про управление налоговой функцией группы компания – это тема для отдельной большой статьи.

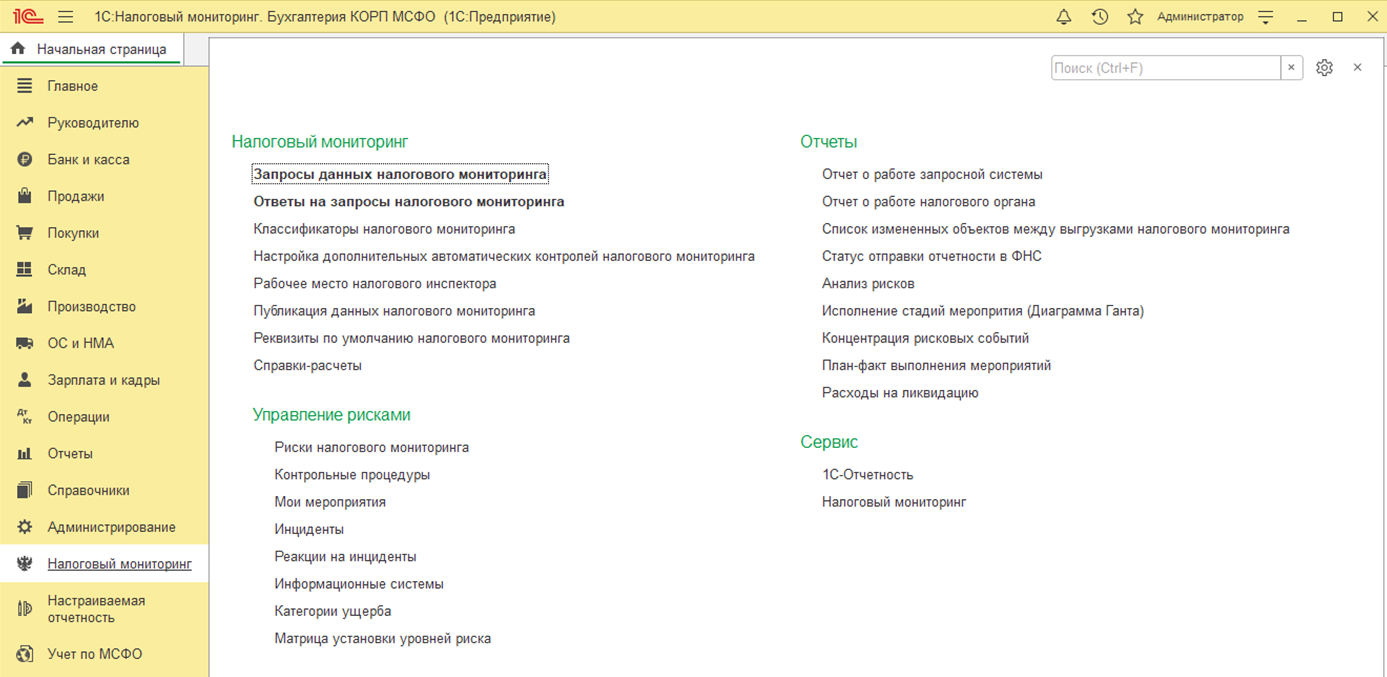

Управление рисками

Хорошая новость!

Фирма 1С выпустила информативное письмо "Информация для пользователей и партнеров №28466 от 08.07.202", в котором сообщается, что для конфигурации "1С:Налоговый мониторинг. Бухгалтерия КОРП МСФО" реализована новая подсистема "Управление рисками", обеспечивающая регистрацию рисков, контрольных процедур, инцидентов реализации рисков, мероприятий по предупреждению рисков и реакций на инциденты, а также подготовку уведомлений согласно приказу ФНС от 25.05.2021 № ЕД-7-23/518@.

На скрине видны соответствующие разделы меню в конфигурации 1С:Бухгалтерия.

Ранее функции управления рисками были доступны только для конфигураций 1C:Управление холдингом и 1С:ERP. Управление холдингом.

Преимущества и итоги

Итак, ради чего же создаются новые конфигурации и дорабатываются существующие? Для чего различные ИТ-компании выпускают витрины данных, а консалтинговые компании предлагают путешествие по дорожной карте налогового мониторинга? Что дает этот режим для предприятия?

Отмечаются следующие преимущества:

- Создание позитивной среды взаимодействия с ФНС России;

- Снижение расходов на налоговое администрирование;

- Повышение качества налоговой функции в Компании;

- Укрепление деловой репутации и престижа Компании;

- Сокращение срока проверки налоговой отчетности с 3 лет до 8 месяцев после отчетного года.

В качестве итогов перехода на режим налогового мониторинга называются следующие пункты:

- Сокращение трудозатрат на сопровождение налоговых проверок;

- Экономия на пенях и штрафах;

- Уменьшение количества уточненных деклараций;

- Уменьшение объема предоставляемых документов.

Функционал налогового мониторинга включен в конфигурации: 1С:Налоговый мониторинг. Бухгалтерия КОРП МСФО, 1С:Управление холдингом 8, 1С:ERP. Управление холдингом.

Для обсуждения задач вашего проекта обращайтесь в Департамент ERP-решений 1С:Апрель Софт, заполнив форму обращения на нашем сайте или по тел. +7 (831)202-15-15